Las stablecoins se han convertido en la sangre de la industria de las criptomonedas.

Con una capitalización total de 150.000 millones de dólares, incluso después del colapso de la stablecoin algorítmica UST de Terra a principios de este año, pueden ser uno de los mejores casos de uso actuales de las criptomonedas.

Al menos, según uno de los primeros fundadores de DeFi.

"Si usted es un usuario minorista, un fondo de cobertura, un intercambio, un negocio que quiere hacer pagos, las stablecoins tienen una tracción loca en todas partes", dijo el fundador de Compound, Robert Leshner, a Decrypt en Chainlink SmartCon en Nueva York. "En cierto modo, lo que todo el mundo esperaba que hiciera Bitcoin... lo han hecho las stablecoins".

Compound, lanzada en 2018, es una de las primeras plataformas descentralizadas de préstamos y créditos de criptomonedas, que permite a los usuarios obtener un rendimiento de sus tokens inactivos o tomar préstamos respaldados por criptomonedas.

Actualmente, el mercado de préstamos más importante de Compound es el de la stablecoin USDC de Circle. Este cambio no ha sorprendido a Leshner.

Las stablecoins, dijo, son "fundamentalmente mejores que los antiguos raíles de pago de transferir dinero, o dinero ACH, o escribir un cheque en papel, o usar una tarjeta de crédito", dijo. "Las stablecoins son superiores. Son más rápidas, son más baratas, son mejores, y si se las deja a su aire, ganarán y conquistarán todo".

Los reguladores parecen haber llegado a la misma conclusión y se han centrado en las stablecoins como vía para regular todo el sector.

Los reguladores apuntan a las stablecoins

El escrutinio regulador ha girado principalmente en torno a la transparencia, así como a la determinación de cómo estos activos podrían afectar a los mercados financieros tradicionales.

Tether, por ejemplo, se ha enfrentado a años de atención negativa debido a lo opaca que ha sido la empresa en cuanto a su respaldo 1:1 con el dólar estadounidense. Esta falta de claridad ha mejorado un poco a lo largo de los años, con Tether ahora entregando declaraciones de activos mensuales; pero el emisor de stablecoin nunca ha trabajado con una firma de contabilidad "Big Four" hasta la fecha.

Circle ha luchado contra problemas similares y ahora emite un certificado regular.

En febrero de este año, la congresista demócrata Maxine Waters puso de manifiesto estos riesgos durante un Comité de Servicios Financieros de la Cámara de Representantes que los riesgos en torno al respaldo de las stablecoins "podrían perjudicar tanto a los usuarios ordinarios de estos productos como a nuestro sistema financiero en general", antes de pedir al Congreso que tomara medidas.

Más recientemente, investigadores del Banco de Nueva York argumentaron que el tamaño de las stablecoins, incluidas las que tienen activos tradicionales que las respaldan, exigen que los reguladores presten más atención.

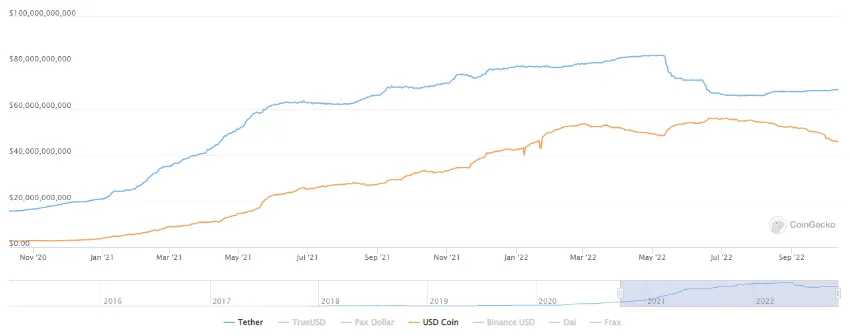

Incluso en medio de estas preocupaciones, ambas stablecoins han crecido. La USDT de Tether tiene actualmente una capitalización de mercado de 68.000 millones de dólares, lo que la convierte en la tercera criptomoneda más grande después de Bitcoin y Ethereum. La USDC de Circle es la cuarta más grande, con una capitalización de mercado de 45.000 millones de dólares.

En octubre de 2020, el USDT tenía una capitalización de 15.000 millones de dólares y el USDC apenas 3.000 millones.

Estos activos han crecido un 353% y un 1.400%, respectivamente, en sólo dos años.

Y eso está poniendo nerviosos a los reguladores.

"Si usted es un legislador en este momento, está mirando a las stablecoins y viendo algo que es masivamente exitoso", dijo Leshner. "Y eso podría alarmarte".