En Resumen

- Los ETF de Bitcoin al contado de BlackRock y Fidelity tienen ventajas sobre el GBTC de Grayscale en dos métricas clave de liquidez, según JP Morgan.

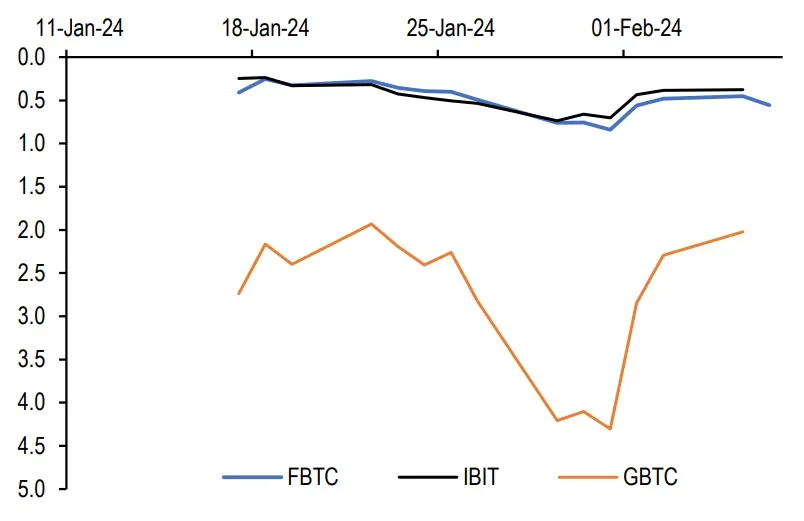

- La relación Hui-Heubel para los ETF de BlackRock y Fidelity es aproximadamente cuatro veces menor que la del GBTC, indicando una mayor amplitud de mercado.

- La desviación absoluta promedio de los precios de cierre respecto al valor neto de los activos (NAV) muestra una mejora significativa en la liquidez para los ETF de BlackRock y Fidelity en comparación con el GBTC.

Los ETF de Bitcoin al contado de BlackRock y Fidelity superan al GBTC de Grayscale en dos métricas clave de liquidez, según un nuevo informe de JP Morgan compartido con Decrypt.

Aunque las salidas de los ETF de Bitcoin al contado, y en particular del GBTC, se han desacelerado en las últimas dos semanas, los analistas de JP Morgan concluyeron que con el tiempo es probable que el fondo de Grayscale pierda más fondos frente a los ETF de BlackRock y Fidelity, a menos que se realicen "recortes significativos en las comisiones" para el GBTC.

Los analistas de JP Morgan atribuyen esto a dos ventajas clave de los ETF de Fidelity y BlackRock. La primera es un indicador de amplitud de mercado basado en la relación Hui-Heubel, que es aproximadamente cuatro veces menor para los ETF de BlackRock y Fidelity que para el GBTC, lo que sugiere que exhiben una mayor amplitud de mercado.

En líneas generales, la amplitud del mercado se emplea como una métrica para evaluar la tendencia de un mercado, contrastando el número de empresas cuyos precios de acciones aumentan con aquellos cuyos precios disminuyen. Esto facilita a los inversores entender la magnitud de los movimientos del mercado, determinando si son respaldados por el desempeño generalizado de muchas empresas o impulsados por unas pocas selectas.

En cuanto a los ETF, comprender la amplitud de un mercado brinda a los analistas un punto de referencia para medir qué tan bien un fondo lo sigue.

El segundo punto se basa en la desviación absoluta promedio de los precios de cierre de cada ETF respecto al valor neto de los activos (NAV). Durante la última semana, los analistas señalaron que esta métrica indicaba que la desviación del precio del ETF respecto al NAV de los ETFs de Bitcoin en efectivo de BlackRock y Fidelity se acercaba a la del ETF de Oro GLD. Esto sugiere "una mejora significativa en la liquidez, mientras que las desviaciones para el ETF GBTC han permanecido más altas, lo que implica una menor liquidez".

El GBTC de Grayscale ha experimentado salidas significativas desde su conversión en un ETF de Bitcoin al contado, luego de la histórica aprobación de múltiples ETFs por parte de la SEC el mes pasado.

Antes de su conversión en un ETF, los inversores que tenían acciones de GBTC eran bloqueados durante al menos seis meses antes de poder venderlas. Luego dela conversión en un ETF, esos inversores han aprovechado la oportunidad para liquidar sus posiciones, lo que ha causado grandes ventas.

Esas ventas, a su vez, han provocado que el precio de Bitcoin caiga en las semanas siguientes a la aprobación de los ETF, aunque hay indicios de que la caída del mercado podría estar disminuyendo un poco, ya que Bitcoin vuelve a cotizar a niveles cercanos a los $46.000 durante este último día.

Editado por Stacy Elliott.