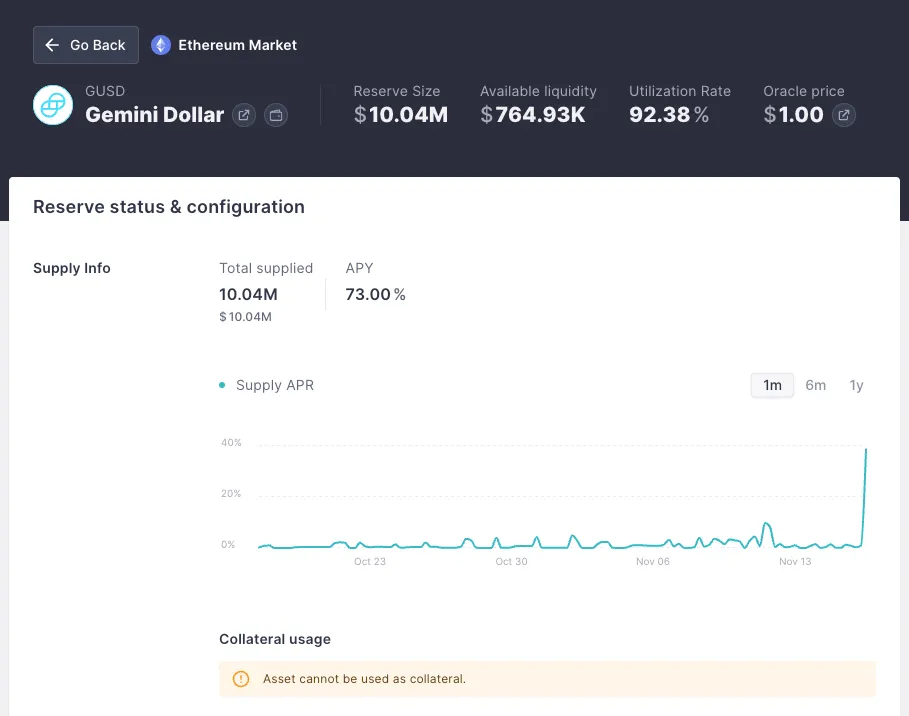

Las tasas de préstamo en dólares de Gemini en el protocolo de préstamo de finanzas descentralizadas (DeFi) Aave, se dispararon hasta un 73% el miércoles después de que Gemini anunciara que los retiros de su producto Earn podrían retrasarse debido a que la rama de préstamos de Genesis detuvo los retiros directamente. Genesis da servicio al producto Earn de la bolsa.

Hay dos razones probables por las que estas tasas se disparan por encima del 50%.

La primera es que los especuladores están intentando ponerse en corto con el activo. En segundo lugar, es posible que la liquidez esté huyendo del fondo y se esté convirtiendo en un activo alternativo.

Los tipos de interés de este tipo de plataformas están en función de la oferta y la demanda; a medida que la oferta se reduce o la demanda aumenta, el tipo de interés para prestar el activo en cuestión subirá para atraer a los titulares a depositar sus fondos.

En su punto álgido de hoy, la tasa de préstamo alcanzó la friolera del 73% al darse ambas condiciones.

Sin embargo, al cierre de esta edición, la oferta de GUSD en Aave se había disparado de 10 a 15 millones, y la tasa ya había bajado al 2,0%.

Mark Zeller, jefe de integración de Aave, recordó a los usuarios en Twitter que el GUSD no puede utilizarse como garantía en la plataforma de préstamos, "así que no hay riesgo de impago".

Pero como el GUSD puede prestarse en Aave, los proveedores de liquidez que actuaron con la suficiente rapidez podrían "disfrutar de un rendimiento cercano a los 3 dígitos."

Gemini llega a las DeFi

Gemini fue fundada por los hermanos multimillonarios Tyler y Cameron Winklevoss en 2014. El Dólar Gemini, la stablecoin de la bolsa, se lanzó en septiembre de 2018. Gemini publicó una publicación en su blog el miércoles por la mañana explicando que su pausa en las noticias de Gemini Earn fue un efecto de golpe de Genesis Capital.

Genesis suspendió los retiros de clientes de su brazo de préstamos a primera hora del miércoles, citando el "impacto de FTX". FTX Group, que incluye los intercambios de criptomonedas de Sam Bankman-Fried FTX.com, FTX US y la mesa de operaciones Alameda Research, se declaró en quiebra el viernes.

En el caso de las stablecoins, la oferta tiende a seguir de cerca su capitalización de mercado, ya que los tokens se crean cuando los inversores los compran y se destruyen cuando se canjean. La capitalización de mercado de GUSD superó su reciente tope de mercado histórico de 410 millones de dólares el mes pasado cuando firmó un acuerdo con MakerDAO para ofrecer al protocolo un 1,25% de recompensas sobre GUSD bajo staking.

En la mañana del miércoles, MakerDAO tenía 435 millones de dólares en GUSD en su plataforma, un aumento de más de 10 veces desde octubre. El suministro de GUSD de MakerDAO representa aproximadamente dos tercios de los 678 millones de dólares de capitalización de mercado de la stablecoin, que experimentó una fuerte caída tras las noticias del miércoles por la mañana.

Sébastien Derivaux, jefe de activos y pasivos de MakerDAO, dijo a Decrypt que esos fondos "no tienen ningún vínculo con Gemini Earn".