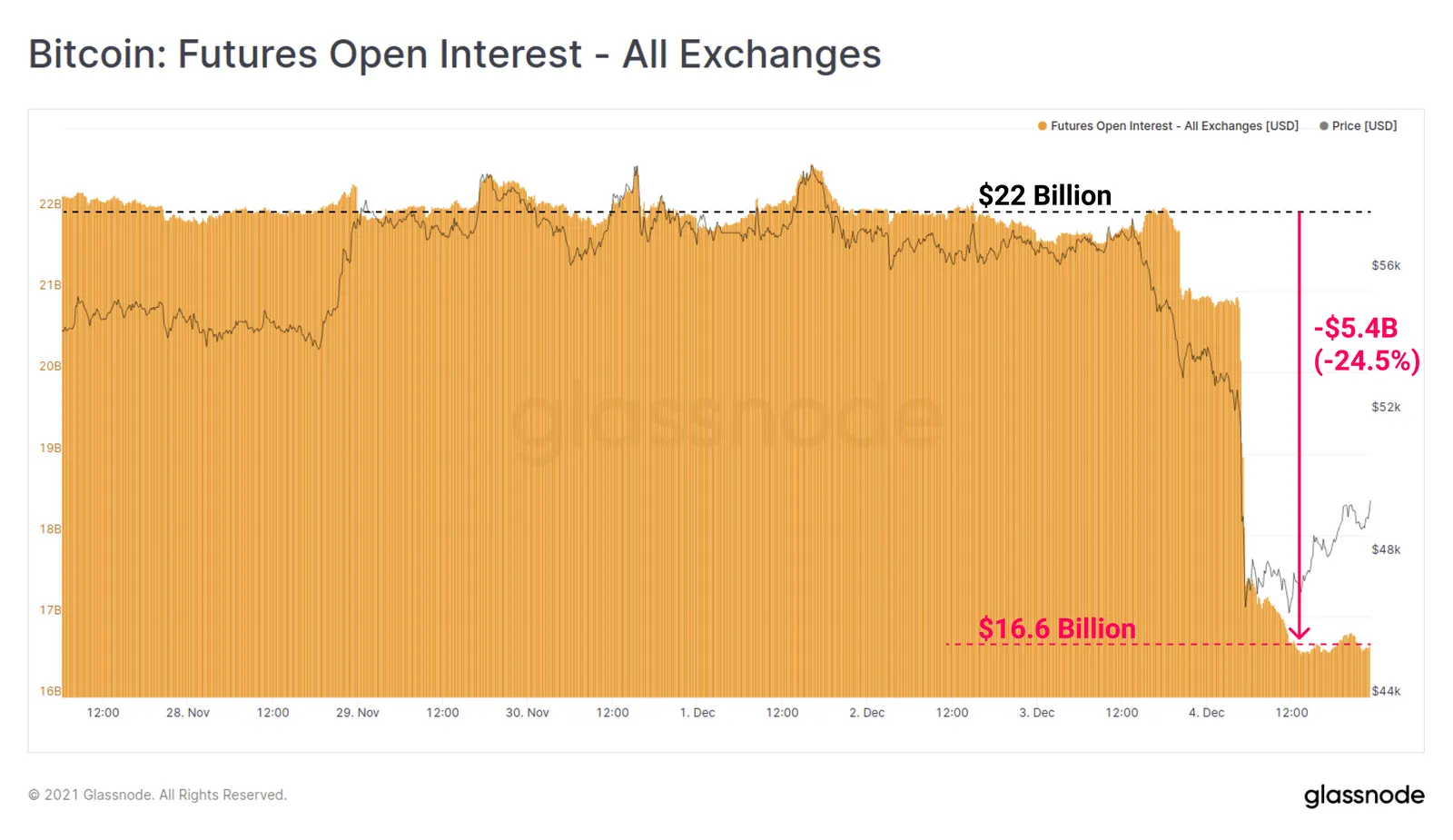

En tan sólo unas horas, el sábado se liquidaron 5.400 millones de dólares en contratos de futuros de Bitcoin, vaciando el mercado de un 25% de su valor, según el informe semanal de Glassnode. Fue el segundo mayor cambio en un solo día en el mercado de futuros este año, sólo por detrás de la venta masiva del 19 de mayo.

Hace sólo una semana, Glassnode descubrió que la negociación de futuros estaba en alza y que el mercado de derivados CME, con sede en Chicago, representaba el 20% del volumen mundial. Pero cuando el interés abierto aumenta, puede sentar las bases para una gran volatilidad.

El interés abierto se refiere a los contratos de futuros u opciones pendientes de liquidación. Las opciones funcionan como su nombre indica, dando al comprador la opción de comprar un activo a un precio predeterminado cuando el contrato vence. Los futuros son más vinculantes, ya que obligan al comprador a comprar un activo a un precio predeterminado cuando vence el contrato.

Ambos tipos de contratos de derivados pueden utilizarse para especular con el movimiento de los precios o como cobertura, lo que permite al comprador recuperar una parte de sus pérdidas si el activo subyacente, en este caso el Bitcoin, se mueve en una dirección desfavorable.

Las posiciones apalancadas—llamadas así porque los inversionistas pueden hacer estas apuestas con una cantidad de capital relativamente pequeña—pueden provocar grandes oscilaciones en el mercado cuando los precios caen.

"La cadena de cierres de contratos del sábado ascendió a un enjuague total de 58.202 BTC en valor", escribe Glassnode en su informe. "En denominación de BTC, esta liquidación fue el segundo mayor cambio de un día en el interés abierto de los futuros en 2021, superado solo por la histórica venta del 19 de mayo que totalizó 79.244 BTC".

Otras grandes oscilaciones del mercado en el interés abierto fueron el 12 de mayo, el día en que Tesla dijo que ya no aceptaría Bitcoin como pago; el 26 de julio, cuando un ajuste a la baja (short) ayudó a que los precios salieran de su estancamiento veraniego.

Un short squeeze se produce cuando los inversionistas que han puesto en short un activo, o han apostado contra él, liquidan sus posiciones para reducir sus pérdidas. La compresión suele comenzar cuando el precio sube inesperadamente. Las posiciones short liquidadas aceleran el ritmo de subida del precio de un activo, lo que, por supuesto, lleva a más personas a abandonar sus posiciones short. Lavar, enjuagar y repetir.

El otro día en el que se produjo un movimiento significativo del interés abierto fue el 7 de septiembre, cuando el Bitcoin pasó a ser oficialmente de curso legal en El Salvador, según Glassnode.

Pero incluso una gran caída del interés abierto puede estimular otra actividad. Por eso, Glassnode dijo anteriormente que vale la pena vigilar el mercado de derivados. Por ejemplo, la venta de la semana pasada estuvo acompañada por el segundo mayor volumen de opciones por hora, 1.700 millones de dólares por hora, desde la venta de mediados de mayo.

Disclaimer

Los puntos de vista y las opiniones expresadas por el autor tienen únicamente fines informativos y no constituyen asesoramiento financiero, de inversión o de otro tipo.