Han sido dos semanas salvajes en el mundo de las criptomonedas, y nada ha sido más diseccionado que el colapso de la stablecoin algorítmica UST de Terra, que ahora cotiza a unos 6 céntimos. Pero a medida que el polvo se asienta, ¿cómo se ven las cosas para otras stablecoins?

La stablecoin USDC de Circle parece haber salido como ganadora clave entre las principales stablecoins. Según datos de CoinMarketCap, la segunda mayor stablecoin del mercado pasó de una capitalización de mercado de aproximadamente 48.000 millones de dólares el 11 de mayo a más de 53.000 millones de dólares en la actualidad. (Aunque la oferta y la capitalización de mercado no son lo mismo, hay muy poca desviación entre ellas porque USDC se mantuvo en su posición durante la volatilidad de la semana pasada. Como referencia, actualmente hay 52.990 millones de USDC en circulación).

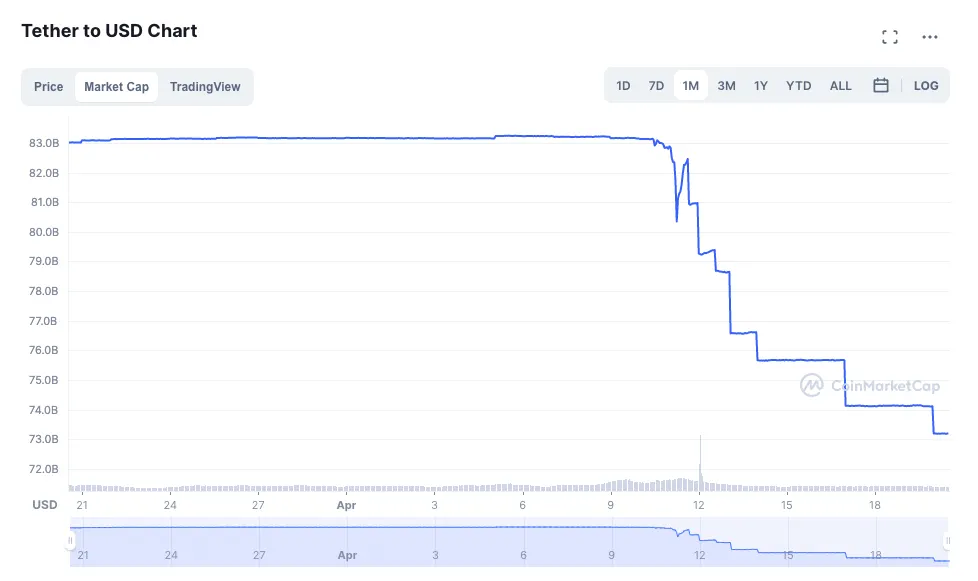

La historia es diferente para el líder del mercado de stablecoins, Tether (USDT).

Durante el mismo periodo, la capitalización de mercado de USDT se desplomó desde algo más de 83.000 millones de dólares hasta 73.190 millones, según CoinMarketCap. Actualmente hay 73.280 millones de USDT en circulación.

Durante un breve momento, el USDT también perdió su vinculación con el dólar, cayendo hasta los $0,95. Esto, y quizás la posibilidad de que el ticker fuera confundido con el UST de Terra, contribuyó a que se produjeran miles de millones de dólares en reembolsos, de ahí la fuerte caída en la capitalización de mercado del token. Los reembolsos se refieren a cualquier momento en que un titular de USDT pide cambiar sus participaciones por dólares tradicionales. Toneladas de inversores estaban ansiosos por hacer exactamente esto. El CTO de Tether, Paolo Ardoino, dijo el 17 de mayo que la empresa "canjeó [7.000 millones de dólares] en 48 horas, sin pestañear".

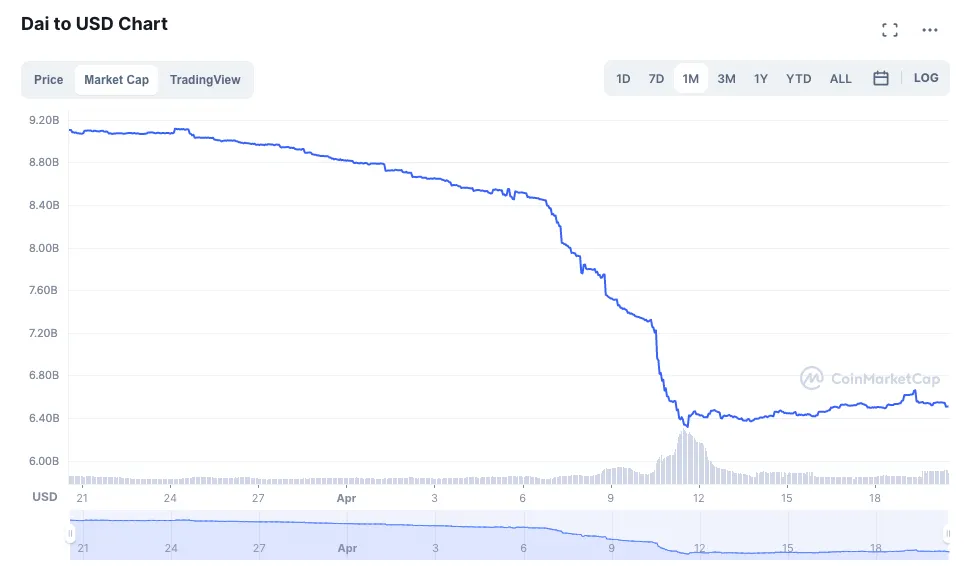

Sin embargo, mientras los titanes de las stablecoin centralizadas se enfrentan entre sí, ¿qué pasa con las soluciones descentralizadas como la DAI de MakerDAO? Después de todo, antes del ascenso estelar de UST, DAI fue la primera y mayor stablecoin descentralizada del mercado.

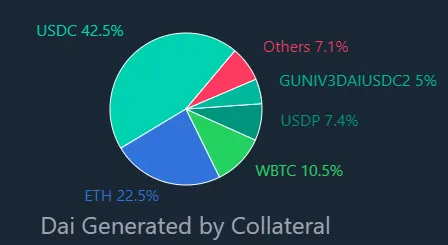

A diferencia de USDT y USDC, que son gestionados por empresas centralizadas y supuestamente colateralizados por activos financieros tradicionales, DAI está respaldada por una combinación de varias criptomonedas, incluyendo Ethereum, Wrapped Bitcoin, USDC (sí, es controvertido), y otras criptomonedas.

El protocolo Maker, que gestiona DAI, también aprovecha los contratos inteligentes que liquidan automáticamente las posiciones de deuda que caen por debajo de su relación préstamo-valor.

Por cada 1$ de DAI que emitas en Maker, necesitas depositar 1,70$ de ETH; si este ratio se desajusta debido a una rápida caída del precio del ETH depositado, entonces necesitas completar tu posición de garantía o te arriesgas a ser liquidado.

Para una lectura interesante sobre cómo ocurren estas liquidaciones y lo que significan, echa un vistazo a la historia de 7 Siblings, un gran usuario de MakerDAO.

Por lo tanto, para el protocolo Maker y su token DAI, hay mucho en juego.

Técnicamente DAI es algorítmico (como UST), pero también está colateralizado (como USDT y USDC). Aun así, y a pesar de la capacidad del mecanismo para sortear con seguridad la volatilidad del mercado y las 257 liquidaciones de las últimas dos semanas, no fue una de las principales opciones para los inversores la semana pasada.

El siguiente gráfico muestra claramente una fuerte caída similar a la del USDT, pero DAI ha encontrado desde entonces una especie de suelo.

Otro dato clave indica, sin embargo, que al menos algunos inversores estaban comprando toneladas de DAI: una prima de valor surgió en medio del colapso de UST de Terra.

USDC, la stablecoin BUSD de Binance y DAI disfrutaron de una prima de entre el 1% y el 2%, ya que la demanda de cada uno de estos tokens aumentó drásticamente.

Pero mientras todo el mundo proclama la muerte de las stablecoins algorítmicas, DAI sobrevivió. No se desmoronó durante lo que fue un ataque extremo de volatilidad, e incluso se comportó como una red de seguridad para algunos inversores.