Tips

- Las plataformas DeFi se han puesto a la altura de sus homólogos centralizados.

- Curve.Finance y Uniswap han creado una serie de propiedades únicas para incentivar a los usuarios.

- Sin embargo, sigue habiendo problemas en torno a la regulación y a la estructura de estas empresas.

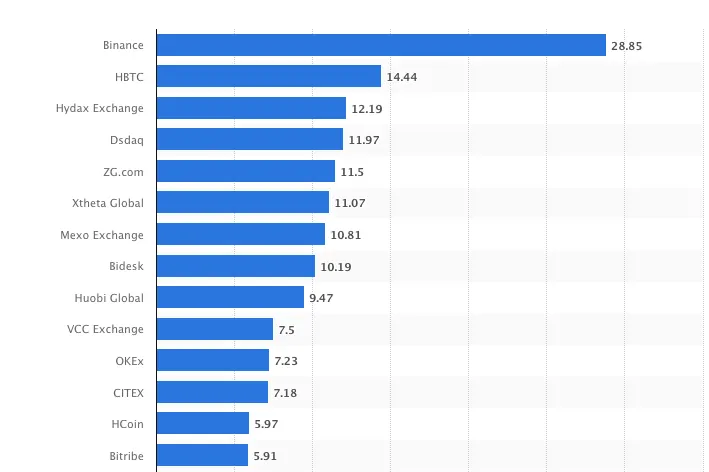

Cuando se trata de mover dinero en el mundo de las criptomonedas, bolsas como Binance y HBTC dominan el espacio.

De hecho, en conjunto, Binance, HBTC e Hydax Exchange procesan transacciones por valor de $54.000 millones de dólares cada 24 horas, según Statista, es decir, aproximadamente un tercio del volumen mundial de intercambios.

Estas empresas, que permiten a los usuarios comprar criptomonedas utilizando monedas fiduciarias, e intercambiar entre proyectos como Bitcoin, Ethereum y Polkadot (a cambio de una comisión) han hecho que estas empresas sean extremadamente rentables.

La plataforma de intercambio de criptomonedas con sede en EE.UU, Coinbase, obtuvo $322 millones de dólares de ganancias el año pasado, lo que le ayudó a alcanzar una valoración de $100.000 millones de dólares, mientras presenta su solicitud para cotizar en bolsa. Pero estos gigantes de las criptomonedas no están exentos de críticas.

Cuando los mercados están en auge, las plataformas de intercambio tienden a experimentar problemas técnicos. Durante el aumento del mercado en febrero, Coinbase, Binance, Kraken y Gemini, cuatro de las bolsas de criptomonedas más importantes del mundo, sufrieron interrupciones cuando los inversionistas se apresuraron a comprar los precios en alza. Las plataformas de intercambios centralizados de los proveedores de nube centralizados como AWS hace que sea cada vez más difícil prepararse para los picos de tráfico.

También está la cuestión de quién tiene el control de los fondos de los usuarios en las plataformas de intercambiocentralizadas. La clave privada que permite el movimiento de dinero hacia y desde su cartera está controlada por la plataforma. Esto da a las bolsas un control directo sobre lo que los usuarios hacen con su dinero.

Aunque los ejemplos de las plataformas que abusan de su poder son pocos y distantes entre sí, el escándalo de QuadrigaCX es un poderoso recordatorio de esto. Cuando el CEO de la plataforma canadiense falleció en 2019, los $190 millones de dólares en fondos de clientes que tenía la bolsa se fueron con él, ya que todo estaba guardado en una única wallet física y nadie conocía la contraseña, excepto el fallecido.

Estas plataformas también restringen el acceso a los mercados en función de su ubicación. Estos y otros muchos problemas han provocado el aumento de las llamadas plataformas de intercambio descentralizadas o DEX: mercados en los que no hay un punto central de control.

El ascenso de las DEX (Plataformas de Intercambio Descentralizadas)

Las plataformas de intercambio descentralizadas son esencialmente empresas construidas a partir de un código. Un desarrollador o un grupo de desarrolladores establecen los parámetros de negociación y las monedas que cotizan, y luego los usuarios son libres de pedir prestado y prestar en un sistema de igual a igual sin necesidad de un intermediario.

En lugar de que la plataforma, o cualquier otro intermediario como un banco, o una pasarela de pago online controle el flujo de dinero, este proceso es gestionado por una serie de contratos inteligentes que mantienen registros en la blockchain sobre la que está construido.

Esto permite a los usuarios mantener el control de sus claves privadas y, por lo tanto, hace que los intercambios sean un objetivo menor para los hackers informáticos que buscan cifrar los fondos de los monederos centralizados. Por ello, han demostrado ser increíblemente populares.

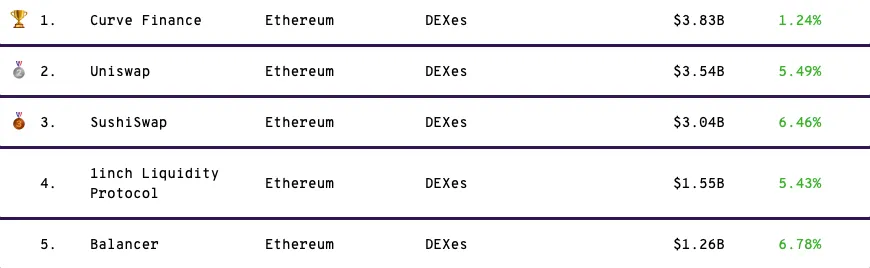

Las cinco mayores DEX—todas ellas construidas sobre Ethereum—tienen actualmente más de $13.000 millones de dólares bloqueados en sus plataformas, según DeFi Pulse, con volúmenes de intercambio diarios que igualan a sus rivales centralizados. Uniswap, una de las mayores plataformas descentralizadas del mundo, tiene con frecuencia un volumen de operaciones superior al de la plataforma Pro de Coinbase.

Uno de los mayores contribuyentes al éxito de los intercambios descentralizados ha sido la agricultura de rendimientos (Yield Farming). En su forma más sencilla, las plataformas ofrecen a los prestamistas incentivos para bloquear su criptomoneda en la plataforma. Dado que la liquidez proviene de los usuarios, en lugar de las propias plataformas, el incentivo se transmite a cualquiera que esté dispuesto a participar.

En pocas palabras, la agricultura de rendimiento consiste en prestar criptomonedas a través de la red Ethereum. Cuando se realizan préstamos a través de bancos con dinero fiduciario, la cantidad prestada se devuelve con intereses. Con la agricultura de rendimiento, el concepto es el mismo: la criptomoneda que de otro modo estaría en un plataforma de intercambio o en una cartera se presta para obtener un rendimiento.

En su punto mas alto, en febrero de 2021, había $45.000 millones de dólares bloqueados en estas redes, ya que los inversionistas expertos en tecnología fueron en busca de pares de alto rendimiento, y las plataformas de intercambio descentralizados formaron una parte clave del auge del mercado. Pero el auge del P2P no ha estado exento de desafíos y críticas.

Descentralización centralizada

Muchas plataformas descentralizadas siguen teniendo componentes centralizados, lo que permite a los creadores dirigir y controlar el funcionamiento de la red.

SushiSwap, un clon de Uniswap, alcanzó una gran popularidad el año pasado, ya que ofrecía a los inversionistas dispuestos a aportar liquidez en su red tasas de rendimiento que a veces llegaban al 1.000%. Pero en su apogeo, el CEO anónimo retiró $14 millones de dólares del principal fondo de liquidez de la empresa, lo que muchos calificaron en su momento de estafa de salida.

Aunque el CEO acabó devolviendo el dinero —y la empresa se vendió— se planteó la pregunta de hasta qué punto están descentralizados estas plataformas.

En julio de 2018, se informó que la Plataforma de intercambio descentralizado Bancor fue hackeada y sufrió una pérdida de $ 13,5M en activos antes de congelar los fondos. Los críticos argumentaron que una plataforma verdaderamente descentralizada no debería poder congelar los fondos, ya que no debería tener el control de los contratos inteligentes que gestionan la red.

Aunque estas pueden parecer pequeñas objeciones sobre la definición de 'descentralizado', los reguladores también están examinando el funcionamiento interno de la gestión de estas empresas. En noviembre de 2018, EtherDelta llegó a un acuerdo con la Comisión de Valores de Estados Unidos por operar una Plataforma de intercambio no registrada.

En Hong Kong, la Comisión de Valores y Futuros exige ahora que todas las plataformas de intercambios estén totalmente reguladas, lo que hace ilegal que muchas DEX ofrezcan sus servicios a los usuarios.

Pero estos problemas no son exclusivos de los DEX, las plataformas de intercambios centralizadas se han enfrentado a críticas similares y seguirán haciéndolo a medida que la visión agnóstica de blockchain sobre las fronteras estatales se enfrente a la regulación.

Lo más importante de estos nuevos tipos de plataformas de intercambios es cómo aprovechan la tecnología blockchain para impulsar el crecimiento. Los DEX han tomado medidas únicas para facilitar la participación de la comunidad mediante la emisión de tokens nativos.

Uniswap lanzó su propio token nativo en septiembre de 2020 para permitir a los usuarios votar sobre el desarrollo de la plataforma, pero también para capturar parte del valor que la plataforma obtuvo en las comisiones por transacción. Desde su lanzamiento, el valor del token se ha disparado, y actualmente tiene un valor de $8.000 millones de dólares.

Las plataformas centralizadas, como Binance, tienen sus propios tokens, pero la mayoría ofrecen incentivos mediante el descuento de las tarifas en lugar de ofrecer a los usuarios una parte de los beneficios. Pero podría decirse que la mayor oportunidad de crecimiento en el mercado DEX es la liquidez entre cadenas.

En la actualidad, los mayores DEX del mundo están construidos sobre Ethereum, y están diseñados para permitir únicamente la liquidez entre tokens en la Blockchain de Ethereum. La creación de liquidez entre cadenas en redes como EOS, o Solana desencadenaría infinitas posibilidades para nuevos mercados, y nuevas oportunidades para que los prestamistas capitalicen las tendencias del mercado sin tener que esperar a que una bolsa centralizada cree los mercados para ellos.

Empresas como Switcheo, con sede en Singapur, están trabajando en este tipo de soluciones que permiten compartir los libros de órdenes entre las Blockchain.

Las plataformas centralizadas han contribuido a introducir la Blockchain y las criptomonedas en la corriente principal, pero las descentralizadas se están poniendo al día y, en algunos casos, están superando a sus homólogos más grandes con una mezcla embriagadora de innovación y un espíritu de "hazlo tú mismo".

Este post ha sido creado en colaboración con Saidler & Co.