Las monedas digitales de los bancos centrales, o CBDC, son exactamente lo que su nombre sugiere: son versiones digitales de la moneda fiduciaria de un Estado. Pero, ¿en qué se diferencian del dinero depositado en una cuenta bancaria digital, que se utiliza para realizar transacciones sin efectivo con tarjetas de débito?

¿Por qué incluso los gobiernos quieren tener CDBCs? ¿Y qué países han puesto en marcha proyectos de CDBC?

¿Qué son los CBDC?

Las CBDC son versiones digitales de la moneda fiduciaria de un Estado.

Son similares a las stablecoins, que están vinculadas en una proporción de 1:1 con una moneda fiduciaria particular. Pero las stablecoins, como Tether (USDT), son administradas por entidades privadas que poseen dinero en efectivo emitido por los bancos centrales o equivalentes. Mantienen esos activos para que sus stablecoins puedan reflejar el valor exacto de las monedas fiduciarias.

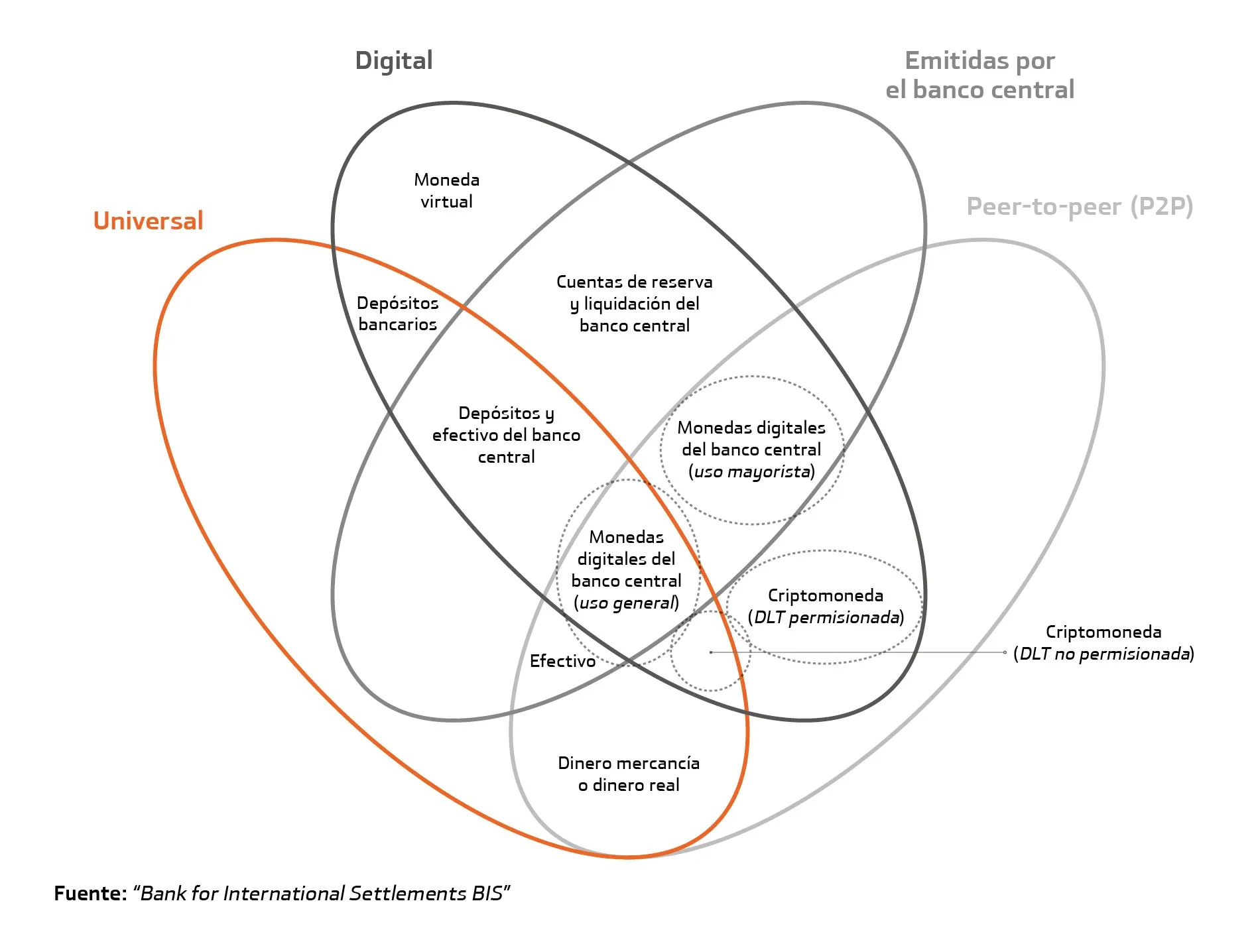

El Fondo Monetario Internacional (FMI) considera que las CBDC son una nueva forma de dinero que son:

- 🤖 En versión digital

- 🏦 Emitidos por el banco central de un país

- 💵 Destinados a servir de moneda de curso legal

Los bancos centrales literalmente imprimen dólares estadounidenses o libras esterlinas, por lo que los billetes físicos de su cartera no cumplen el criterio de "forma digital".

Y el dinero que se mueve digitalmente a través de su banco es, de hecho, una serie de depósitos electrónicos respaldados por los activos de los bancos comerciales— el 97% del dinero en manos de la gente común y las empresas en el Reino Unido son en realidad depósitos en bancos comerciales.

Bitcoin, la principal criptomoneda del mundo, cumple dos de los criterios anteriores: es digital y ahora sirve como moneda de curso legal en El Salvador. Pero Bitcoin no tiene nada que ver con el "CB" en CBDC. No es emitido por el Banco Central de Reserva de El Salvador —incluso si el banco minara Bitcoin a gran escala, eso no contaría como "emisión de dinero", como un ex consejero del IRS dijo a Decrypt en junio de 2021.

¿Cómo funcionan?

A veces, los Estados que desarrollan monedas digitales del banco central promocionan el blockchain como tecnología subyacente para las CBDC, pero el banco central mantiene en última instancia la autoridad sobre los libros de contabilidad. En cambio, las criptomonedas están descentralizadas y no tienen autoridad central.

Hay muchas formas diferentes en las que las CBDC podrían implementarse en la práctica por parte de los Estados. Pero, si los proyectos iniciales sirven de algo, las CBDC tenderán a funcionar con wallets móviles similares a los de Apple Pay o Google Wallet.

En Bahamas, que lanzó por completo una CBDC en octubre de 2020, el banco central emite Sand Dollars al mismo tiempo que emite el dólar bahameño. También mantiene un registro de todos los Sand Dollars en circulación.

En colaboración con proveedores privados, el banco central mantiene una infraestructura KYC que los ciudadanos deben cumplir para abrir un wallet móvil. Los Sand Dollars facilitan los pagos electrónicos punt-a-punto sin un intermediario como una cuenta bancaria, que es la idea principal detrás de los proyectos CBDC: escanear el código de barras del teléfono para hacer un pago en una tienda o enviar dinero a otro wallet móvil.

¿Por qué los gobiernos quieren una moneda así?

El Banco de Pagos Internacionales cita en su informe anual (junio de 2021) tres razones para el reciente auge de las CBDC: la atención en torno al Bitcoin y otras criptomonedas, el debate sobre las stablecoins y la entrada de Big Tech en las finanzas.

La preocupación por la invasión de las grandes empresas tecnológicas en las finanzas, como la stablecoin Diem, respaldada por Facebook, también tiene eco en el Banco Central Europeo (BCE). En un informe de junio de 2021, el BCE dijo que los gobiernos que se abstengan de introducir CBDCs pueden enfrentar amenazas a sus sistemas financieros y a su autonomía monetaria por parte de "gigantes tecnológicos extranjeros que potencialmente ofrezcan monedas artificiales en el futuro".

Pero hay otras muchas razones.

Las CBDC también podrían ayudar a agilizar los desembolsos de dinero en tiempos de crisis, como demostró una investigación de marzo de 2019 del Instituto y la Facultad de Actuarios

En un informe de julio de 2021, el FMI afirmó que las CBDC pueden promover la inclusión financiera porque los ciudadanos no necesitarían una cuenta bancaria para pagar con CBDC. Eso es un gran problema en países como Indonesia, donde un tercio de la población no tiene acceso a las finanzas tradicionales y, sin embargo, es más probable que tenga Internet móvil.

Fan Yifei, vicegobernador del banco central chino, dijo en abril de 2020 que una CBDC disminuiría los usos ilícitos del dinero, ya que el dinero físico es anónimo y también puede ser falsificado muy fácilmente.

MasterCard, que tiene intereses en los pagos electrónicos, estima que el costo de administrar el efectivo físico es de hasta el 1,5% del PIB de un país. Por lo tanto, los países pueden ahorrar mucho si se vuelven más —aunque no necesariamente del todo— digitales.

¿Qué países están desarrollando CBDCs?

A agosto de 2021, existen 81 países, incluidas autoridades monetarias como la Unión Europea, que persiguen un proyecto de CBDC de una forma u otra. Representan el 90% del PIB mundial.

Sólo cinco de ellos han lanzado CBDC hasta la fecha. Todas son naciones insulares del Caribe: Bahamas, Saint Kitts y Nevis, Antigua y Barbuda, Santa Lucía y Granada.

La mayoría de ellos —32 países— están en la fase de "investigación". Ahí es cuando los bancos centrales intentan descifrar de qué se trata todo el rollo y si realmente quieren tener un CBDC. Esto incluye a Estados Unidos, que ha mantenido un bajo perfil en sus indagaciones sobre un dólar digital. Los gobiernos también se están tomando su tiempo para estudiar las implicaciones en seguridad de las CBDC.

Hay 16 países en la fase de "desarrollo", que es cuando las cosas se ponen más serias a medida que los países desarrollan pruebas-de-concepto y lanzan estudios.

En abril de 2021, el Banco de Japón puso en marcha la primera fase de un estudio de viabilidad para su yen digital, que se prolongará durante un año antes de realizar más estudios. Mientras tanto, Corea del Sur avanza a toda máquina, y se espera que su CBDC pase a la fase piloto a partir de agosto de 2021.

14 países se encuentran ahora en la fase piloto: han desarrollado una CBDC que se está probando en el mundo real.

El CBDC de China, el yuan digital, es el piloto más popular del momento. Se ha utilizado en más de 70,75 millones de transacciones, por un valor de 34.500 millones de yuanes ($5 mil millones de dólares) a finales de junio de 2021. El país ha distribuido millones de yuanes digitales entre los ciudadanos como parte de un esfuerzo para probar la tecnología— y generar cierta expectación en torno a ella.

The Riksbank is working on a pilot project to develop a proposal for a technical solution for a central bank digital currency, an e-krona that can work as a complement to cash. Please read about it here: https://t.co/LhlGFzKv3g

— Sveriges riksbank (@riksbanken) April 9, 2020

La e-krona de Suecia también está en fase piloto desde abril de 2021, pero ha habido mucha menos publicidad en torno a ella. Camboya ha estado probando su CBDC desde julio de 2020, y cualquiera que tenga un número telefónico camboyano puede unirse, dijo a Decrypt el proveedor que creó la plataforma de blockchain para el proyecto CBDC.

Otra CBDC piloto es la e-hryvnia de Ucrania, cuyas pruebas de CBDC en el mundo real comenzarán oficialmente en agosto de 2021. En enero de 2021, el banco central del país firmó un acuerdo con la Fundación Stellar Development—la organización que está detrás de la criptomoneda Stellar (XLM)—, pero no ha dicho si su CBDC estará en la blockchain de Stellar

El futuro de las CBDCs

A mediano plazo, más países lanzarán CDBC a mediano plazo, con China a la cabeza.

China desplegará el yuan digital durante los Juegos Olímpicos de Invierno de Beijing 2022 en febrero. Sin embargo, algunos senadores estadounidenses han instado a prohibir que los atletas estadounidenses "reciban o utilicen el yuan digital" durante el torneo, por temor a que pueda utilizarse para vigilar a quienes visiten China " a una escala sin precedentes".

Esas preocupaciones sobre la privacidad aumenten. Algunos defensores de las CBDC han promocionado las monedas digitales como una solución de privacidad; en junio de 2020, el miembro del consejo ejecutivo del BCE Fabio Panetta argumentó que un euro digital sería más privado que las stablecoins de emisión privada porque "no tenemos ningún interés comercial en almacenar, gestionar o monetizar los datos de los usuarios."

Sin embargo, otros han expresado su preocupación por las implicaciones de las CBDC en materia de privacidad, ya que suponen una oportunidad para que los Estados vigilen de cerca los flujos monetarios a nivel macro— y, lo que es más problemático, a nivel individual. Mu Changchun, director del Instituto de Investigación de Moneda Digital del Banco Popular de China, ya ha declarado que el yuan digital tendrá un "anonimato limitado", con pagos pequeños vinculados a los números telefónicos de los usuarios y pagos más grandes que requieren datos más amplios de KYC.

En Estados Unidos, los legisladores conservadores han argumentado que el yuan digital de China podría utilizarse para "ampliar las iniciativas de vigilancia nacional" o incluso para " hacer cumplir la disciplina de partido". El congresista Tom Emmer (R-MN) señaló que una CBDC sólo sería beneficiosa si fuera "abierta, sin permisos y privada".